Tất cả các doanh nghiệp khi nộp các loại thuế như thuế môn bài, thuế GTGT, thuế TNCN, thuế TNDN và thuế xuất nhập khẩu cần lưu ý việc khai báo đúng mã chương và mã nội dung kinh tế (mã tiểu mục) theo quy định tại Thông tư 324/2016/TT-BTC. Điều này rất quan trọng, vì việc khai báo chính xác mã tiểu mục sẽ giúp tránh bị phạt chậm nộp và giảm bớt thủ tục không cần thiết.

Ngoài ra, Nghị định số 22/2020/NĐ-CP và Thông tư 65/2020/TT-BTC cũng đã sửa đổi, bổ sung các điều liên quan đến việc nộp lệ phí môn bài. Do đó, việc khai báo đúng mã tiểu mục trở nên càng quan trọng hơn bao giờ hết. Để không gặp rắc rối về sau, doanh nghiệp nên tìm hiểu và áp dụng đúng các mã tiểu mục thuế môn bài theo hướng dẫn trong bài viết này.

Xem thêm: Tờ khai thuế môn bài mẫu 01/LPMB – Quy định và cách lập chi tiết

Thuế môn bài là gì?

Thuế môn bài hay lệ phí môn bài là loại thuế kinh doanh áp dụng cho cá nhân và tổ chức kinh doanh thường xuyên hoặc buôn từng chuyến hàng. Đây là một loại phí hàng năm dựa trên vốn điều lệ của doanh nghiệp đăng ký theo quy định của nghị định 139/2016/NĐ-CP (sửa đổi bởi nghị định 22/2020/NĐ-CP) và được hướng dẫn chi tiết tại thông tư 302/2016/TT–BTC.

Mã tiểu mục thuế môn bài

Mã tiểu mục thuế môn bài là mã được dùng để phân loại thu và chi ngân sách nhà nước đối với thuế môn bài. Mã tiểu mục thuế môn bài được quy định tại Thông tư 32/2011/TT-BTC ngày 14/3/2011 của Bộ Tài chính.

Mã tiểu mục thuế môn bài được sử dụng trong các giấy nộp tiền vào ngân sách nhà nước để nộp thuế môn bài.

Đối với doanh nghiệp

| Loại doanh nghiệp | Mã tiểu mục |

| Doanh nghiệp có vốn điều lệ hoặc vốn đầu tư từ 10 tỷ đồng trở lên | 2862 |

| Doanh nghiệp có vốn điều lệ hoặc vốn đầu tư từ 10 tỷ đồng trở xuống | 2863 |

| Chi nhánh, văn phòng đại diện, địa điểm kinh doanh của doanh nghiệp | 2864 |

Đối với cá nhân, hộ kinh doanh

| Mức thuế môn bài | Mã tiểu mục |

| 1.000.000 đồng | 2861 |

| 2.000.000 đồng | 2862 |

| 3.000.000 đồng | 2863 |

| 5.000.000 đồng | 2864 |

| 10.000.000 đồng | 2865 |

Mã chương thuế môn bài là gì?

Mã chương thuế môn bài là mã được dùng để phân loại thu và chi ngân sách nhà nước đối với thuế môn bài. Mã chương thuế môn bài được quy định tại Thông tư số 324/2016/TT-BTC ngày 28/12/2016 của Bộ Tài chính.

Mã chương thuế môn bài được sử dụng trong các giấy nộp tiền vào ngân sách nhà nước để nộp thuế môn bài. Khi nộp thuế môn bài, cá nhân, hộ kinh doanh cần ghi rõ mã chương thuế môn bài vào mục “Thuế, phí, lệ phí” trên Giấy nộp tiền vào ngân sách nhà nước.

Xem thêm: Kê khai thuế điện tử: Hướng dẫn từ A đến Z cho người mới bắt đầu

Tra cứu mã chương ở đâu?

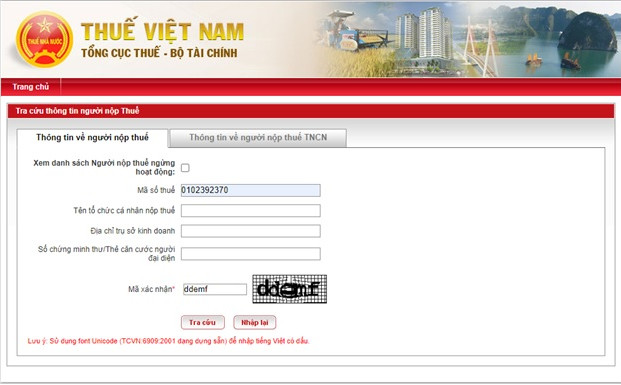

Các cá nhân và doanh nghiệp có thể tra cứu mã chương thuế môn bài tại trang web của Tổng cục Thuế theo các bước sau:

- Bước 1: Truy cập vào trang web của Tổng cục Thuế theo đường dẫn:http://tracuunnt.gdt.gov.vn/

- Bước 2: Nhập mã số thuế của doanh nghiệp hoặc cá nhân vào ô “Nhập mã số thuế”. Nhấp vào nút “Tra cứu”. Nếu bạn không nhớ MST đọc ngay bài viết cách tra cứu MST doanh nghiêp và cách tra cứu mã số thuế cá nhân để được hướng dẫn chi tiết.

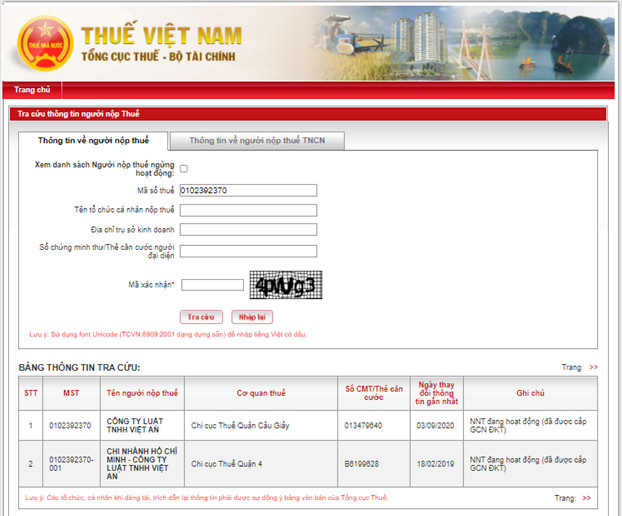

- Bước 3: Trang web sẽ hiển thị thông tin doanh nghiệp

- Bước 4: Kích chọn doanh nghiệp muốn xem mã chương.

Ngoài ra, bạn cũng có thể tra cứu mã chương thuế môn bài tại cơ quan thuế quản lý trực tiếp của doanh nghiệp hoặc cá nhân.

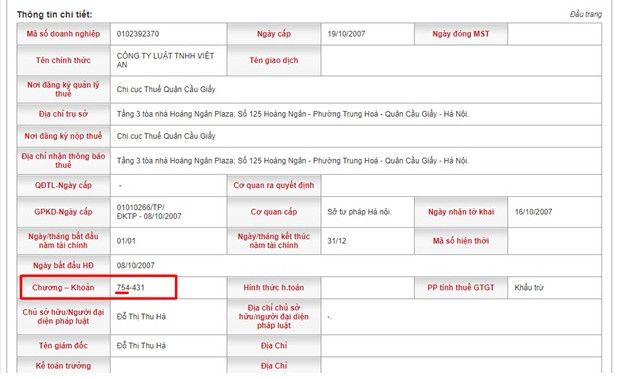

Dưới đây là bảng mã chương của một số loại thuế phổ biến:

| Thuế |

Mã chương |

| Thuế thu nhập doanh nghiệp | 551 |

| Thuế thu nhập cá nhân | 552 |

| Thuế giá trị gia tăng | 553 |

| Thuế môn bài | 754 |

| Thuế xuất khẩu | 555 |

| Thuế nhập khẩu | 556 |

Mã tiểu mục nộp lệ phí môn bài năm 2023 là bao nhiêu?

Mã tiểu mục nộp lệ phí môn bài được quy định tại Thông tư số 324/2016/TT-BTC ngày 28/12/2016 của Bộ Tài chính.

Theo đó, mã tiểu mục nộp lệ phí môn bài đối với doanh nghiệp, hợp tác xã, tổ chức là 2863.

Lệ phí môn bài là khoản thu đối với tổ chức, cá nhân hoạt động sản xuất, kinh doanh. Lệ phí môn bài được nộp hàng năm, chậm nhất là ngày 31 tháng 12 của năm trước.

Mức lệ phí môn bài được quy định như sau:

- Đối với doanh nghiệp có vốn điều lệ hoặc vốn đầu tư trên 10 tỷ đồng: 3 triệu đồng/năm.

- Đối với doanh nghiệp có vốn điều lệ hoặc vốn đầu tư từ 10 tỷ đồng trở xuống: 2 triệu đồng/năm.

- Đối với chi nhánh, văn phòng đại diện, địa điểm kinh doanh của doanh nghiệp: 1 triệu đồng/năm.

- Đối với hộ kinh doanh, cá nhân kinh doanh có doanh thu hàng năm từ 300 triệu đồng trở xuống và không có địa điểm kinh doanh cố định: 500.000 đồng/năm.

- Đối với hộ kinh doanh, cá nhân kinh doanh có doanh thu hàng năm trên 300 triệu đồng hoặc có địa điểm kinh doanh cố định: 1 triệu đồng/năm.

Lệ phí môn bài được nộp tại cơ quan thuế quản lý trực tiếp.

Xem thêm: Cách lập tờ khai thuế GTGT mới nhất hiện nay theo Thông tư 80

Mã nội dung kinh tế (Mã tiểu mục) nộp thuế TNCN, GTGT, TNDN là bao nhiêu?

Tiểu mục thuế môn bài là một phần trong hệ thống phân loại thuế của ngân sách nhà nước, được sử dụng để chi tiết hóa các khoản thu thuế theo danh mục các đối tượng quản lý trong từng mục thuế. Khái niệm “Mục thuế” được sử dụng để phân loại các khoản thu vào từng loại thuế căn cứ vào nội dung kinh tế và chính sách của nhà nước. Mã tiểu mục, hay còn gọi là Mã nội dung kinh tế (NDKT), giúp phân loại chi tiết các khoản thu ngân sách nhà nước.

Việc sử dụng mã tiểu mục thuế môn bài rất quan trọng đối với doanh nghiệp, giúp doanh nghiệp thống kê chính xác các khoản thu thuế vào ngân hàng nước. Để thực hiện điều này, doanh nghiệp cần xác định rõ các khoản tiền phải nộp, bao gồm tiền thuế nộp bài và tiền phạt nếu nộp thuế chậm. Sau khi xác định đúng các khoản thuế cần nộp, doanh nghiệp sẽ tra cứu mã tiểu mục thuế môn bài tương ứng trên Phụ lục III – Danh mục mã, tiểu mục (ban hành kèm theo Thông tư 324/2016/TT-BTC ngày 21/12/2016 của Bộ trưởng Bộ Tài chính).

Ngoài nộp thuế môn bài, các loại thuế khác còn có các mã tiểu mục riêng để giúp người nộp thuế phân biệt và nộp đúng loại thuế cho doanh nghiệp của mình. Ví dụ:

- Thuế Giá trị gia tăng (GTGT) có mã tiểu mục riêng cho hàng sản xuất, kinh doanh trong nước (mã 1701) và hàng nhập khẩu (mã 1702), cùng với mã tiểu mục để ghi tiền thuế GTGT chậm (mã 4931) .

- Thuế Thu nhập doanh nghiệp (TNDN) có mã tiểu mục để hoạt động sản xuất kinh doanh (mã 1052) và mã tiểu mục để nộp thuế chậm TNDN (mã 4918).

- Thuế thu nhập cá nhân (TNCN) có mã tiểu mục cho tiền lương, tiền công (mã 1001) và mã tiểu mục cho thu nhập từ đầu tư vốn cá nhân (mã 1004), cùng với nhiều mã tiểu mục khác liên quan đến thuế TNCN.

Để tra cứu mã tiểu mục kê khai thuế, doanh nghiệp có thể sử dụng phần mềm HTKK và chọn mục tra cứu mã số thuế. Sau đó, họ chọn công cụ loại thuế có thể và tiến trình kiểm tra mã tiểu mục tương ứng để thực hiện đúng nghĩa vụ thuế theo quy định.

Quý bạn đọc và các doanh nghiệp có thể tải xuống Danh sách mã tiểu mục nộp thuế TẠI ĐÂY.

Mã tiểu mục phạt chậm nộp thuế môn bài (mã NDKT)

Nếu doanh nghiệp nộp thuế môn bài chậm, mã tiểu mục tương ứng là 4944.

Trước đây, mã số 4911 được sử dụng để áp dụng phạt tiền đối với việc chậm nộp thuế môn bài theo quản lý của cơ quan thuế. Tuy nhiên, từ ngày 04/02/2017, Thông tư 324/2016/TT-BTC đã thay đổi phân loại ngân sách nhà nước, mã số 4911 không còn áp dụng.

Mã số 4272 không áp dụng cho các khoản tiền thuế hay lệ phí chậm nộp do cơ quan thuế quản lý, mà chỉ áp dụng cho việc áp đặt tiền phạt vi phạm hành chính do chậm thi hành quyết định xử phạt của cơ quan thuế.

Do đó, khi chậm nộp tiền lệ phí môn bài, cá nhân và doanh nghiệp cần sử dụng mã số 4944 – “Tiền chậm nộp các khoản khác điều tiết 100% ngân sách địa phương theo quy định của pháp luật” do cơ quan thuế quản lý.

Lưu ý: Nếu cá nhân và doanh nghiệp trễ nộp hồ sơ khai lệ phí môn bài quá 90 ngày theo thông tin bạn cung cấp, ngoài việc nộp tờ khai và tiền lệ phí còn thiếu, cũng có thể bị xử phạt hành chính về việc trốn thuế theo quy định tại Thông tư 166/2013/TT-BTC về xử phạt vi phạm hành chính về thuế.

Xem thêm: Cách tính tiền phạt nộp chậm thuế môn bài mới nhất

Mức phạt và hình thức xử phạt khi chậm nộp tiền thuế của doanh nghiệp

Theo Thông tư 130/2016/TT-BTC sửa đổi Thông tư 156/2013/TT-BTC và Nghị định 83/2013/NĐ-CP cùng các sửa đổi sau này (Thông tư 119/2014/TT-BTC, Thông tư 151/2014/TT-BTC và Thông tư 26/2015/TT-BTC), cũng như Thông tư 92/2015/TT-BTC, áp dụng các quy định sau:

- Mức phạt chậm nộp: Người nộp thuế phải trả phạt chậm nộp tiền thuế dần theo tỷ lệ 0,03%/ngày trên số tiền thuế được nộp dần.

- Thanh toán thay thế: Trong trường hợp vượt quá thời hạn nộp dần tiền thuế hàng tháng mà người nộp thuế chưa nộp, phạt chậm nộp là 0,03%/ngày trên số tiền thuế còn nợ.

- Xác định số tiền phạt chậm nộp:

- Đối với khoản tiền thuế nợ phát sinh từ ngày 01/7/2016: Số tiền phạt chậm nộp tính theo tỷ lệ 0,03%/ngày trên số tiền thuế chậm nộp.

- Đối với khoản tiền thuế nợ phát sinh trước ngày 01/7/2016 nhưng chưa nộp đến ngày 01/7/2016: Số tiền phạt chậm nộp tính theo quy định cụ thể theo từng khoảng thời gian.

- Đếm số ngày chậm nộp: Số ngày chậm nộp tính cả ngày lễ và ngày nghỉ, bắt đầu từ ngày tiếp sau thời hạn nộp thuế, thời hạn gia hạn nộp, hoặc ngày được quy định trong thông báo hoặc quyết định xử lý vi phạm của cơ quan thuế cho đến ngày nộp thực tế.

- Trường hợp thực hiện cưỡng chế: Trong trường hợp thực hiện cưỡng chế thông qua biện pháp kê biên tài sản và bán đấu giá tài sản, phạt chậm nộp tính từ ngày tiếp sau ngày cuối cùng của thời hạn nộp thuế, thời hạn gia hạn nộp, hoặc ngày quy định trong quyết định xử lý vi phạm của cơ quan thuế cho đến ngày cơ quan thuế ghi nhận việc kê biên tài sản.

- Trường hợp khai thiếu tiền thuế: Đối với trường hợp người nộp thuế khai thiếu tiền thuế của kỳ thuế phát sinh trước ngày 01/7/2016 nhưng phát hiện sau ngày 01/7/2016 qua thanh tra, kiểm tra hoặc tự phát hiện, phạt chậm nộp là 0,05%/ngày trước ngày 30/6/2016, và 0,03%/ngày trên số tiền thuế khai thiếu từ ngày 01/7/2016 đến ngày nộp thực tế.

MISA AMIS hy vọng rằng thông tin trong bài viết sẽ giúp quý bạn đọc hiểu rõ hơn về tiểu mục thuế môn bài và thực hiện đúng các nghĩa vụ thuế một cách hiệu quả và đúng pháp luật.

Nếu có bất kỳ câu hỏi hoặc cần tư vấn thêm về các phần mềm hỗ trợ doanh nghiệp của MISA AMIS, xin vui lòng liên hệ với chúng tôi!

![[Giải đáp] Công ty hợp danh có tư cách pháp nhân không? công ty hợp danh có tư cách pháp nhân không](/wp-content/uploads/2025/06/cong-ty-hop-danh-co-tu-cach-phap-nhan-khong-218x150.png)

![[Cập nhật 2025] Danh mục mã ngành nghề kinh doanh mới nhất danh mục mã ngành nghề kinh doanh](/wp-content/uploads/2023/10/DM-ma-nganh-nghe-kinh-doanh-218x150.png)

![[Giải đáp] Hộ kinh doanh có phải nộp thuế môn bài không? [Giải đáp] Hộ kinh doanh có phải nộp thuế môn bài không](/wp-content/uploads/2023/09/ho-kinh-doanh-co-phai-nop-thue-mon-bai-khong-218x150.png)

024 3795 9595

024 3795 9595 https://www.misa.vn/

https://www.misa.vn/