Tiểu mục 4944 là một mã số trong hệ thống mục lục ngân sách nhà nước của Việt Nam, dùng để phân loại và hạch toán các khoản thu. Tim hiểu thông tin chi tiết tại nội dung dưới đây.

Xem thêm: Kê khai thuế điện tử: Hướng dẫn từ A đến Z cho người mới bắt đầu

1. Tiểu mục 4944 là gì?

Căn cứ theo phụ lục III của thông tư 324/2016/TT-BTC tiểu mục 4944 là tiền chậm nộp các khoản khác điều tiết 100% ngân sách địa phương theo quy định của pháp luật do ngành thuế quản lý.

Một ví dụ phổ biến của việc áp dụng Tiểu mục 4944 là tiền chậm nộp thuế môn bài. Khi một doanh nghiệp hoặc hộ kinh doanh chậm nộp thuế môn bài hoặc hồ sơ khai thuế môn bài quá thời hạn quy định, số tiền phạt hoặc lãi suất chậm nộp này sẽ được hạch toán vào Tiểu mục 4944.

2. Giải pháp để không bị xử phạt theo tiểu mục 4944

Để tránh phải nộp phạt liên quan đến tiểu mục 4944, bạn hoặc đơn vị của bạn cần tập trung vào các nguyên tắc sau:

2.1. Đối với các khoản thu là tiền chậm nộp (chậm nộp thuế, phí)

- Tuân thủ thời hạn nộp theo quy định: Đây là yếu tố quan trọng nhất. Hãy luôn ghi nhớ và thực hiện nghĩa vụ nộp thuế, phí, lệ phí đúng thời hạn quy định của pháp luật.

- Đối với hộ kinh doanh, cá nhân nộp thuế môn bài: Nộp đúng thời hạn quy định (thường là trước ngày 30/1 hàng năm đối với hộ mới ra kinh doanh hoặc hộ đang kinh doanh).

- Đối với các khoản thu khác: Nắm rõ thời hạn nộp theo thông báo của cơ quan quản lý thuế, kho bạc nhà nước hoặc các văn bản pháp luật chuyên ngành.

- Kê khai chính xác và đầy đủ: Đảm bảo rằng mọi thông tin kê khai đều đúng sự thật, không có sai sót dẫn đến thiếu số tiền phải nộp.

- Nộp đủ số tiền phải nộp: Nộp đúng số tiền được quy định, không thiếu hụt.

- Chủ động nộp tiền chậm nộp nếu phát hiện sai sót: Nếu phát hiện đã chậm nộp, hãy chủ động tính toán và nộp tiền chậm nộp ngay. Theo Luật Quản lý thuế, người nộp thuế khai sai dẫn đến làm thiếu số tiền phải nộp nếu tự giác khắc phục hậu quả bằng cách nộp đủ số tiền thuế phải nộp trước khi cơ quan có thẩm quyền phát hiện thì chỉ phải nộp tiền chậm nộp, nhưng không bị xử phạt vi phạm hành chính về thuế.

- Cập nhật các quy định mới nhất: Thường xuyên theo dõi các thông tư, nghị định của Bộ Tài chính, Tổng cục Thuế về thời hạn nộp thuế, mức phạt chậm nộp và các quy định liên quan.

2.2. Đối với các khoản thu từ hoạt động dịch vụ, sản xuất kinh doanh của đơn vị sự nghiệp công lập

- Xây dựng quy trình quản lý thu chặt chẽ:

- Đảm bảo thu đủ, đúng theo hợp đồng/quy định: Các khoản thu từ dịch vụ, sản xuất kinh doanh phải được thu đầy đủ theo giá đã thỏa thuận hoặc theo quy định của nhà nước (nếu có).

- Hạch toán và ghi nhận kịp thời, chính xác: Mọi khoản thu phải được ghi nhận vào sổ sách kế toán ngay khi phát sinh, sử dụng đúng tài khoản và đúng tiểu mục 4944.

- Lập đầy đủ chứng từ kế toán hợp lệ: Hóa đơn, phiếu thu, hợp đồng, biên bản nghiệm thu… phải được lập và lưu trữ đầy đủ, hợp pháp.

- Tuân thủ quy định về tự chủ tài chính: Đơn vị sự nghiệp cần nắm rõ các quy định về tự chủ tài chính, các khoản thu được phép giữ lại, các khoản phải nộp ngân sách và thực hiện đúng các quy định này.

- Báo cáo tài chính định kỳ và đột xuất chính xác: Các báo cáo về tình hình tài chính của đơn vị phải phản ánh đúng thực trạng thu chi, đảm bảo số liệu trùng khớp với sổ sách kế toán.

- Nghiêm túc thực hiện kiểm tra, kiểm toán nội bộ: Thường xuyên rà soát, kiểm tra nội bộ để phát hiện và chấn chỉnh kịp thời các sai sót (nếu có) trước khi bị cơ quan chức năng phát hiện.

Tóm lại, để tránh phải nộp phạt theo tiểu mục 4944, nguyên tắc cốt lõi là sự tuân thủ pháp luật, bao gồm:

- Nắm rõ các quy định về nghĩa vụ tài chính liên quan đến hoạt động của mình.

- Thực hiện đầy đủ, đúng hạn các nghĩa vụ đó.

- Kê khai, hạch toán chính xác, minh bạch.

- Chủ động rà soát, tự kiểm tra và khắc phục sai sót (nếu có) trước khi bị phát hiện.

Việc thường xuyên cập nhật các văn bản pháp luật mới nhất về quản lý thuế, quản lý tài chính công là rất quan trọng để đảm bảo bạn luôn tuân thủ đúng quy định.

3. Tiểu mục 4944 thuộc mã chương nào?

Tiểu mục 4944 có thể thuộc nhiều mã chương khác nhau, tùy thuộc vào đối tượng nộp và cơ quan quản lý khoản thu đó.

Trong hệ thống Mục lục ngân sách nhà nước, “Chương” được dùng để phân loại thu, chi ngân sách dựa trên cơ sở hệ thống tổ chức của các cơ quan, tổ chức trực thuộc một cấp chính quyền (gọi chung là cơ quan chủ quản).

Ví dụ phổ biến:

- Chương 757 (Hộ gia đình, cá nhân) thường đi kèm với Tiểu mục 4944 trong trường hợp đây là tiền chậm nộp các khoản khác điều tiết 100% ngân sách địa phương do ngành thuế quản lý mà đối tượng nộp là hộ gia đình, cá nhân. Một ví dụ cụ thể thường được nhắc đến là tiền chậm nộp thuế môn bài của hộ kinh doanh, cá nhân.

Để xác định chính xác mã chương cần điền khi nộp tiền vào ngân sách nhà nước, bạn cần căn cứ vào:

- Đối tượng nộp thuế/phí: Bạn là cá nhân, hộ kinh doanh, doanh nghiệp nhà nước, doanh nghiệp tư nhân, v.v.

- Cơ quan quản lý thu: Cơ quan thuế, hải quan, kho bạc nhà nước, v.v.

- Nội dung khoản thu/chi: Là tiền chậm nộp, thu từ hoạt động dịch vụ, sản xuất kinh doanh, v.v.

- Cấp ngân sách được điều tiết: Ngân sách trung ương hay ngân sách địa phương.

Thông tin về mã chương và tiểu mục phải được tra cứu chính xác theo các văn bản pháp luật hiện hành của Bộ Tài chính, đặc biệt là Thông tư 324/2016/TT-BTC và các thông tư sửa đổi, bổ sung liên quan. Nếu bạn đang thực hiện giao dịch nộp tiền, hãy chắc chắn kiểm tra thông tin này với cơ quan thuế hoặc kho bạc nhà nước để tránh sai sót.

4. Cách tra cứu mã tiểu mục chi tiết

Để tra cứu mã tiểu mục cá nhân/tổ chức có thể thực hiện theo 3 cách sau:

- Cách 1: Tra cứu tại các phụ lục III của thông tư 324/2016/TT-BTC, thông tư số 93/2019/TT-BTC và công văn số 1147/TCT-KK.

- Cách 2: Liên hệ trực tiếp với Kho bạc Nhà nước hoặc Ngân hàng thương mại nơi sẽ chuyển tiền nộp thuế để được hỗ trợ.

- Cách 3: Tra cứu trên phần mềm HTKK

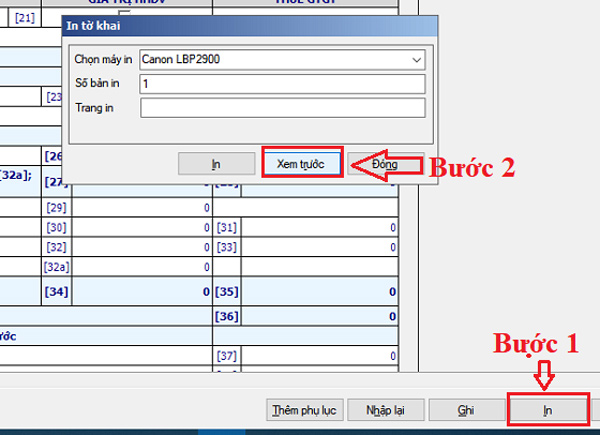

- Vào phần mềm HTKK -> Tờ khai thuế GTGT -> Sau đó chọn mục In -> Chọn xem trước.

-

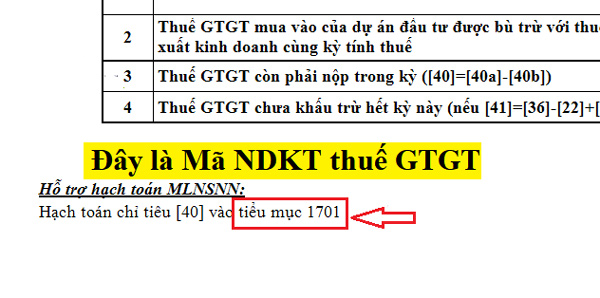

- Khi đó, bạn có thể xem thông tin chi tiết tại bên dưới góc trái của tờ khai thuế.

Hy vọng, với những thông tin bài viết cung cấp đã giúp người nộp thuế hiểu rõ tiểu mục 4944 là gì, ý nghĩa của tiểu mục này trong hệ thống ngân sách nhà nước cũng như các biện pháp cần thiết để tránh vi phạm và bị xử phạt. Nếu còn thắc mắc, người nộp thuế nên liên hệ với cơ quan chức năng hoặc đơn vị tư vấn thuế để được hỗ trợ kịp thời.

|

MISA eSign, là một trong những đơn vị hàng đầu cung cấp chứng thư số và chữ ký số Với hơn 25 năm kinh nghiệm trong việc phát triển phần mềm tài chính kế toán, hóa đơn điện tử và kê khai thuế điện tử, MISA đã phục vụ cho hơn 250,000 doanh nghiệp và hàng triệu cá nhân kinh doanh. Chữ ký số MISA eSign đã được người dùng và tổ chức đánh giá cao vì tính tiện lợi, dễ sử dụng và đáng tin cậy:

Với những ưu điểm và cam kết chất lượng như vậy, MISA eSign là một lựa chọn đáng tin cậy cho việc cung cấp chứng thư số và chữ ký số. |

024 3795 9595

024 3795 9595 https://www.misa.vn/

https://www.misa.vn/